Le parcours du financement startup

Les infos indispensables avant de se lancer

On présente ici : les difficultés du parcours, une cartographie des dispositifs de financement, un schéma de parcours réussi et enfin nos conseils pratiques.

Les difficultés du parcours

Une succession d’examens et de concours avec des critères d’évaluation et de sélection variés à passer dans le bon timing.

Le parcours du financement d’une startup en France est bien particulier car il s’insère dans un ecosystème complexe avec un nombre d’acteurs important et de nature variée. Il existe autant de parcours possibles que de startups. Il faut noter que les aides et subventions publiques sont souvent réservées aux entreprises présentant un caractère innovant ou technologique.

Réussir son parcours de financement n’est pas une condition suffisante pour réussir son projet de startup mais c’est presque une condition nécessaire.

En effet, l’expérience montre que généralement les startups qui réussissent ont optimisé leur parcours de financement en obtenant le maximum des dispositifs à solliciter à chaque étape clé du développement de l’entreprise.

L’obtention des aides publiques peut s’apparenter à la réussite d’un examen (hormis pour le concours national de la recherche). Il s’agit en effet de pouvoir présenter un bon dossier correspondant aux attentes des organismes financeurs. Il n’en reste pas moins que l’exercice n’est pas simple car :

- les aides sont nombreuses,éclatées avec des particularités régionales, on recense 4500 dispositifs d’aides aux entreprises en France,

- chaque aide requiert un dossier spécifique et ses conditions d’attribution peuvent être très sélectives

- les aides doivent être sollicitées dans un ordre bien précis et certaines sont interdépendantes

La levée de fonds quant à elle pourrait correspondre à la participation à un concours à chaque fois que l’on fait une démarche auprès d’un investisseur : l’offre de fonds disponible est très inférieure à la demande, le pouvoir de marché est du côté des fonds et des business angels qui ont le choix parmi de nombreux bons projets d’entreprise. Il s’agit donc d’être meilleur que les autres startups candidates.

La difficulté de la levée de fonds est accentuée car le nombre de fonds et de business angels en réseaux ou individuels, de plateforme de crowdfunding est de plus en plus important (même si les montants investis chaque année en global restent relativement stables), chaque investisseurs pouvant avoir des critères assez spécifiques. En outre, les typologies d’investisseurs sont différentes en fonction du stade de maturité de l’entreprise, il s’agit donc de savoir identifier les investisseurs pertinents pour son projet.

Par ailleurs, il faut avoir à l’esprit que les financements publics sont non dilutifs contrairement aux financements par levée de fonds. Le risque d’un parcours non maîtrisé peut être une forte dilution de l’équipe de fondateurs.

Enfin, une dernière difficulté vient du fait que ce parcours est chronophage, l’entrepreneur, ne peut se permettre de consacrer tout son temps à ses recherches de financements au risque de ne pas développer son projet.

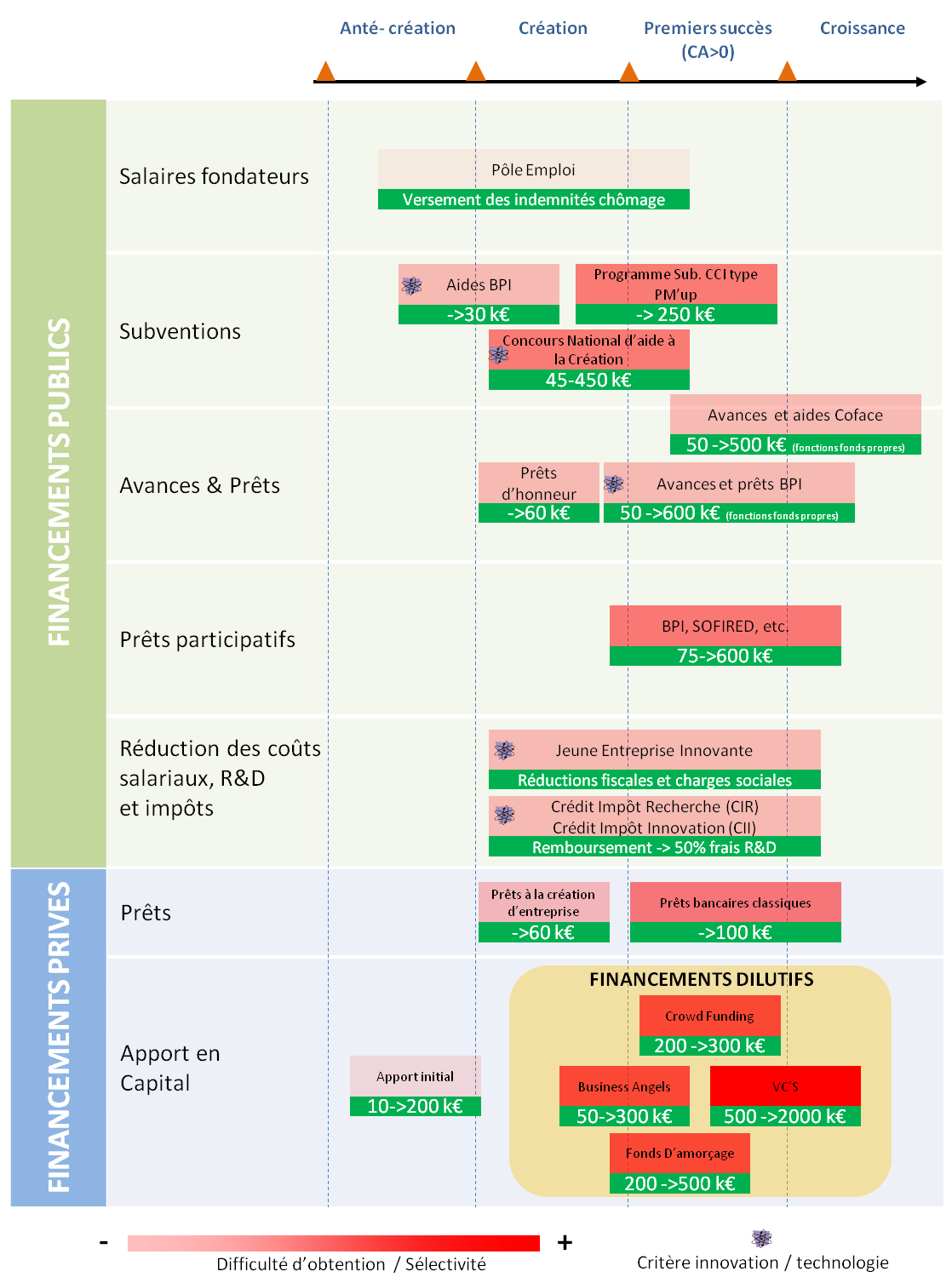

Cartographie des dispositifs

Le schéma ci-dessous représente de manière simplifiée les principaux dispositifs de financement publics et privés pouvant être sollicitée par une startup tout au long de son parcours de développement.

Ce schéma n’est pas exhaustif, les aides européennes, les aides issus des fonds de revitalisation notamment en sont absentes.

Le financement public

Les sources de financement publiques peuvent se situer à quatre échelons géographiques, national, régional, départemental ou encore municipal. Dans la famille « publique », le premier financeur est pôle emploi. Les indemnités chômage vont permettre aux cadres dêtre rémunérés pendant au moins 18 mois après le départ de leur ancienne entreprise.

Viennent ensuite les subventions qui ont l’avantage de ne pas faire l’objet de remboursement. Il s’agit donc des dispositifs à solliciter en priorité. On peut citer par exemple les différentes aides de la BPI (anciennement Oséo) : ACREI, AIMA ou encore le PIA pour la région parisienne qui peuvent financer des projets innovants jusqu’à 30 k€. Le concours national de l’aide à la création d’entreprises de technologies innovantes organisé conjointement par la BPI et le ministère de la recherche peut permettre d’obtenir de 45k€ à 450k€ pour les lauréats. Le processus est néanmoins long (remise des dossiers en janvier, résultats en juin, obtention des fonds en octobre) et sélectif : 175 lauréats en 2013 sur 900 candidatures. Il existe d’importants programmes de subvention gérés au niveau des régions ou des CCI à l’image du programme PM’up en région parisienne permettant par exemple d’obtenir jusqu’à 250k€ sur 3 ans pour financer des projets permettant notamment la création d’emploi.

Les prêts d’honneur alloués principalement par les associations Initiative France et le Réseau Entreprendre peuvent permettre aux créateurs d’obtenir des prêts à taux zéo, sans caution ni garantie, remboursables sur 4 ou 5 ans avec avec un différé de remboursement d’un année. Le risque de ces prêts est faible même si il doivent être remboursé à terme.

Les prêts d’honneur alloués principalement par les associations Initiative France et le Réseau Entreprendre peuvent permettre aux créateurs d’obtenir des prêts à taux zéo, sans caution ni garantie, remboursables sur 4 ou 5 ans avec avec un différé de remboursement d’un année. Le risque de ces prêts est faible même si il doivent être remboursé à terme.

Dans la catégorie prêt et avances remboursables, la BPI proposent ensuite aux entreprises innovantes des avances remboursables en cas de succès ou des prêts à taux zéro pouvant aller jusqu’à 600 k€ permettant de financer jusqu’à 40% d’un programme d’innovation sur 3 ans. Le montant octroyé dépendra du devis du projet proposé, des fonds propres de l’entreprise et aussi d’indicateurs de développement.

Pour le financement des actions de développement commerciales à l’étranger, les dispositifs Coface sont très intéressants car ils peuvent permettre de financer 75% d’un programme commercial dans lequel de nombreux postes de coûts sont couverts : des adwords hors de France sont éligibles par exemple, ainsi que la quote-part de la rémunération du dirigeant correspondant à son temps passé sur les pilotage des actions commerciales à l’international. Le montant octroyé dépendra du devis du projet proposé, des fonds propres de l’entreprise et aussi d’indicateurs de développement.

Les prêts participatifs de la BPI permettent de renforcer les fonds propres sans diluer les fondateurs dont l’objet est de sécuriser l’entreprise dans une période de levée de fonds privé. Le montant du PPA (prêt participatif d’amorçage) est de 75k€ à 150k€. La Sofired propose également des prêts participatifs jusqu’à 600k€ accordés principalement en fonction de la capacité de l’entreprise à le rembourser sur 5 ans.

Le statut de Jeune Entreprise Innovante (JEI), le Crédit Impôt Recherche (CIR) et le Crédit Impôt Innovation (CII) permettent de réduire les coûts de R&D, les charges sociales et l’impôt sur les société.

Le statut de JEI s’obtient par une demande auprès de l’administration fiscale. Les critères d’obtention sont : être une société de moins de 250 personnes, de moins de 50 M€ de CA, de moins de 8 ans et consacrant au minimum 15% de son CA à la R&D. En 2013, il donne accès à une réduction de 100% des charges sociales sur 8 ans (capé à 176k€ par an), l’exonération d’IS pour les quatre premières années bénéficiaires est de 100% capé à en cumul à 200k€. Le statut JEI se perd l’année ou la R&D représente moins de 15% du CA. Les conditions sont susceptibles d’évoluer chaque année en fonction de la loi de finance.

Le CIR permet à toutes les entreprises ayant des programmes de R&D de bénéficier d’un remboursement partiel des coûts de cette R&D : 40% la première année, 35 la seconde et 30 la troisième. Il faut soumettre un dossier technique présentant en détail son programme de R&D et les risques qu’il comporte auprès de l’administration pour en bénéficier. Le CIR est accordé automatiquement si on a le label JEI mais ce n’est pas une condition nécessaire. Le détail de cette disposition ici.

Le tout nouveau (janvier 2014) CII est une mesure fiscale qui complète le CIR : elle a pour objectif de soutenir les PME qui engagent des dépenses spécifiques pour innover avec une dimension plus souple et moins lié à la recherche que le CIR. Le développement de nouveaux produits, mise en place de pilote, nouveau design par exemple sont éligibles au CII. Le CII permet de réduire l’impôt (ou de se faire rembourser si on ne paie pas l’IS) à hauteur de 20% du montant du programme d’innovation, le programme ne pouvant dépasser lui même 400k€. Le détail de cette disposition ici.

Le financement privé

Le financement privé est constitué des prêts bancaires et de l’apport en capital.

Le prêt à la création d’entreprise s’obtient auprès des banques et est garanti par BPI il peut aller jusqu’à 7k€. Certaines banques peuvent proposer des prêts plus importants sans caution personnel toujours garanti par la BPI pouvant monter jusqu’à 100k€.

L’apport en capital, se fera d’abord au moment de la création de l’entreprise avec les apports personnels des créateurs éventuellement complété par le cercle proche. Des levées de fonds consécutives et successives peuvent s’envisager par la suite. Ces levées de fonds auront un effet dilutif sur la part de capital dont disposeront les fondateurs : le pourcentage des parts de la société détenu par les fondateurs diminuera.

Les acteurs pouvant participer à ces levées de fonds sont : les business angels (individuels ou en réseau) et family offices, les plateforme de crowdfunding permettant d’organiser un tour de table avec plusieurs dizaines de personnes physiques, les fonds d’investissement (régionaux, d’amorçage ou de capital risque). Concernant les business angels fortunés et les family offices, le plus important n’est pas d’avoir leur identité mais le moyen de leur parler en étant recommandé, c’est d’ailleurs ce que propose meetmyangel le nouveau service de frenchfunding;-).

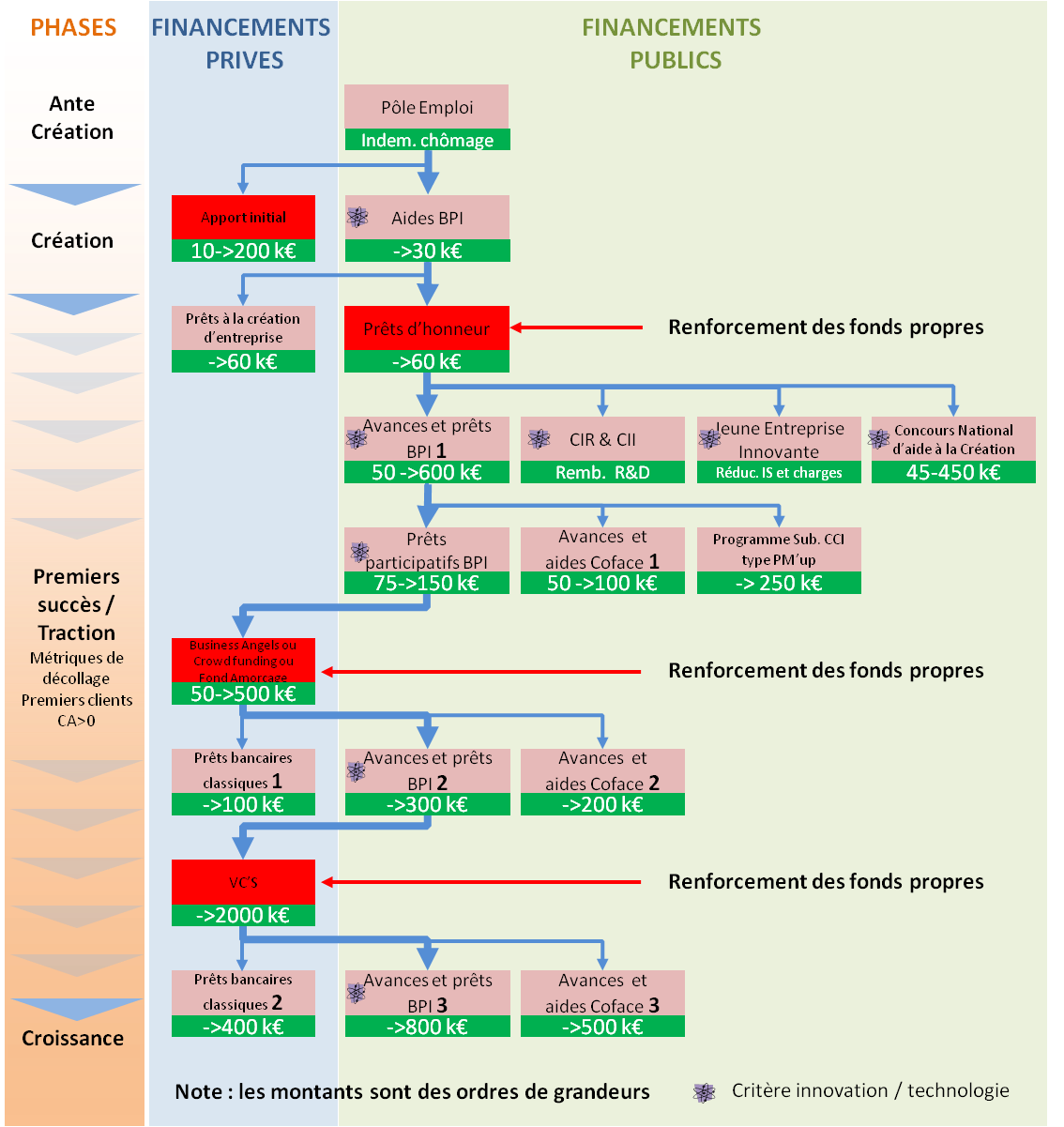

Un parcours réussi

Un parcours réussi est un parcours au bout duquel l’entreprise a réussi à se développer en ayant obtenu un maximum de financement et un minimum de dilution pour l’équipe des fondateurs.

Il s’agira pour l’entrepreneur de solliciter les dispositifs dans la bonne séquence et au bon moment de la vie de l’entreprise. Le schéma ci-dessous présente la succession des étapes à suivre au cours du développement de l’entreprise.

Les deux principes à respecter pour réussir son parcours de financement sont :

- Avoir un maximum de fonds propres au moment de solliciter les aides publiques, en effet le montant que l’on peut obtenir ne peut dépasser le montant des fonds propres.

- Avoir très vite des indicateurs objectifs de développement de l’entreprise sur son marché : traffic (pour un site internet), nombre de clients, pipe commercial fourni, idéalement croissance du chiffre d’affaires. Ces indicateur permettront de convaincre des investisseurs et favoriseront également l’obtention des aides publiques.

Le cycle de financement idéal se fera donc en alternant le renforcement des fonds propres grâce aux prêts d’honneurs, levées de fonds ou résultats positifs des exercices intégrés dans les fonds propres et la sollicitation immédiatement après des aides publiques

Nos conseils pratiques

Ce qu’il faut faire

- Avoir un plan de bataille précis, comprenant la vision du développement de son entreprise et le parcours de financement correspondant. Il faut être réactif et le réactualiser en fonction des événements de la vie de l’entreprise.

- Solliciter chaque dispositif au bon moment avec le bon dossier. Il est important de se renseigner sur les critères spécifiques de chaque dispositif et de constituer ses dossiers avec le plus grand soin. Par ailleurs, il ne faut pas hésiter à candidater simultanément à plusieurs dispositifs qui correspondent au stade de développement de votre entreprise.

- Observer la règle de sollicitation des aides publiques chaque fois que vous avez renforcé vos fonds propres, vous en obtiendrez d’autant plus !

Ce qu’il ne faut pas faire

- Consacrer trop de temps et d’énergie à la recherche de financement : la première mission de l’entrepreneur est de développer son entreprise et se consacrer au développement de son offre et à sa commercialisation. Sous-traitez, ce qui n’est pas core business.

- Rester isolé dans la complexité de ce parcours. Afin de bénéficier de l’expérience en matière de financement d’autres entrepreneurs et d’experts : rentrez dans l’ecosystème de l’entreprenariat avec les réseaux d’entrepreneurs, incubateurs, pépinières. En complément, vous pouvez aussi consulter les cabinets spécialistes du financement pour startups ;-).

- Oublier son projet et le « tordre » pour qu’il rentre dans les critères de certains programmes de financement, notamment les programmes collaboratifs européens. Ces programmes collaboratifs permettent d’obtenir des financements importants mais peuvent vous éloigner de votre vision initiale de développement et des besoins de votre marché.