Levée de fonds startup avril 2015

La vague collaborative déferle sauf dans le sud-ouest, autosatisfaction et effet Pasqua dans les startups ?

En avril, les dépressions de printemps apportent du gros swell sur les côtes, c’est connu. On a donc 5 beaux deals dans l’économie collaborative, 15% des levées du mois. Mais chose étonnante, le sud ouest est épargné avec une levée de fonds à rebours de la tendance désintermédiante dans la location de vacances. Il s’agit de Poplidays qui ne peut renier ses origines avec la présence dans le tour de table de fonds régionaux revendiqués.

On notera également la superbe levée de fonds de GuestToGuest, 4 M€ avec la MAIF qui poursuit donc un parcours d’exceptions en matière de financement startup. Avec ses précédents tours de tables essentiellement composés de BA, G2G se sera donc financée indépendamment des VC’s classiques en faisant rentrer un industriel en affinité avec son modèle économique. Etonnant donc que les fonds soient passés à côté de cette pépite avec une traction mondiale avérée et un modèle disruptif ambitieux.

Il me faut parler un instant de Stootie, toujours dans le C2C, qui révolutionne les petites annonces grâce à un modèle 100% mobile et social et qui me donne surtout l’occasion d’un moment d’autosatisfaction. Soyons fous et persévérons dans la vanité quitte à faire une digression anachronique : Vodeclic (dont la levée de fonds à eu lieu en juin 2012) vient d’être cédée ce mois à Skillsoft avec un très joli multiple à la clé (j’imagine) en moins de 3 ans pour son investisseur Starquest Capital.

Je terminerai en saluant le nouveau fonds frenchtech dont l’objet est de financer les accélérateurs de startups avec son premier investissement : Axeleo. Ce fonds est notamment alimenté par la caisse des dépôt qui agit ici comme un fonds de fonds vis à vis du fonds frenchtech qui lui même devient un fonds de fonds en investissant dans des accélérateurs qui peuvent eux mêmes se comporter comme des fonds en investissant dans les startups. Je ne sais pas si vous suivez mais nous sommes donc en présence d’un fonds de fonds de fonds. Un peu à la manière de ce que pouvait recommander Charles Pasqua lorsque la politique était éclaboussée par une affaire, il fallait selon lui donner à la presse une autre affaire dans l’affaire puis une affaire dans l’affaire de l’affaire de sorte qu’à la fin on ne comprenne plus rien, un des très beaux exemples étant Clearstream. Mais la différence ici c’est que je ne comprends pas bien ce qu’il y aurait à cacher. Peut-être qu’il y a de l’argent public investi dans les startups françaises et qu’on a pas envie que Bruxelles vienne nous faire la leçon ?

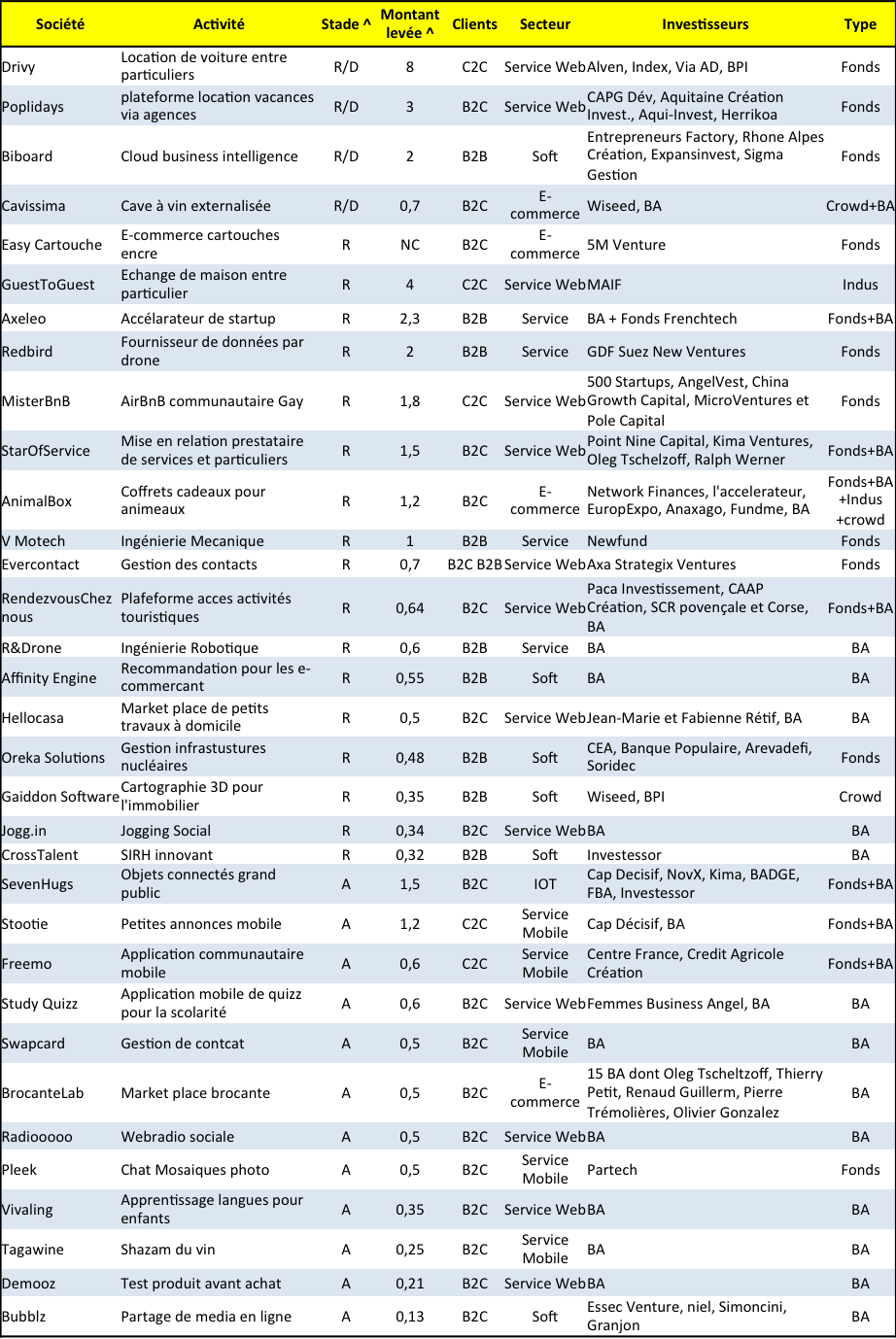

Le Tableau

Nous avons ce mois, 33 deals pour un montant total de près de 39 M€. Le ticket moyen est dans la moyenne : 1,18 M€ (1,2 M€ correspond à la moyenne observée dans ces études sur les 7 derniers mois 2014).

Les sources sont là : Drivy, Poplidays, Biboard, Cavissima, Easy Cartouche, GuestToGuest, Axeleo, Redbird, MisterBnB, StarOfService, AnimalBox, V Motech, Evercontact, RendezvousCheznous, R&Drone, Affinity Engine, Hellocasa, Oreka Solutions, Gaiddon Software, Jogg.in, CrossTalent, SevenHugs, Stootie, Freemo, Study Quizz, Swapcard, BrocanteLab, Radiooooo, Pleek, Vivaling, Tagawine, Demooz, Bubblz.

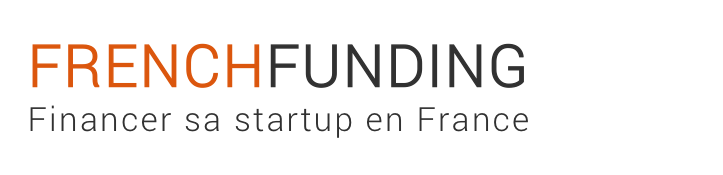

Les charts

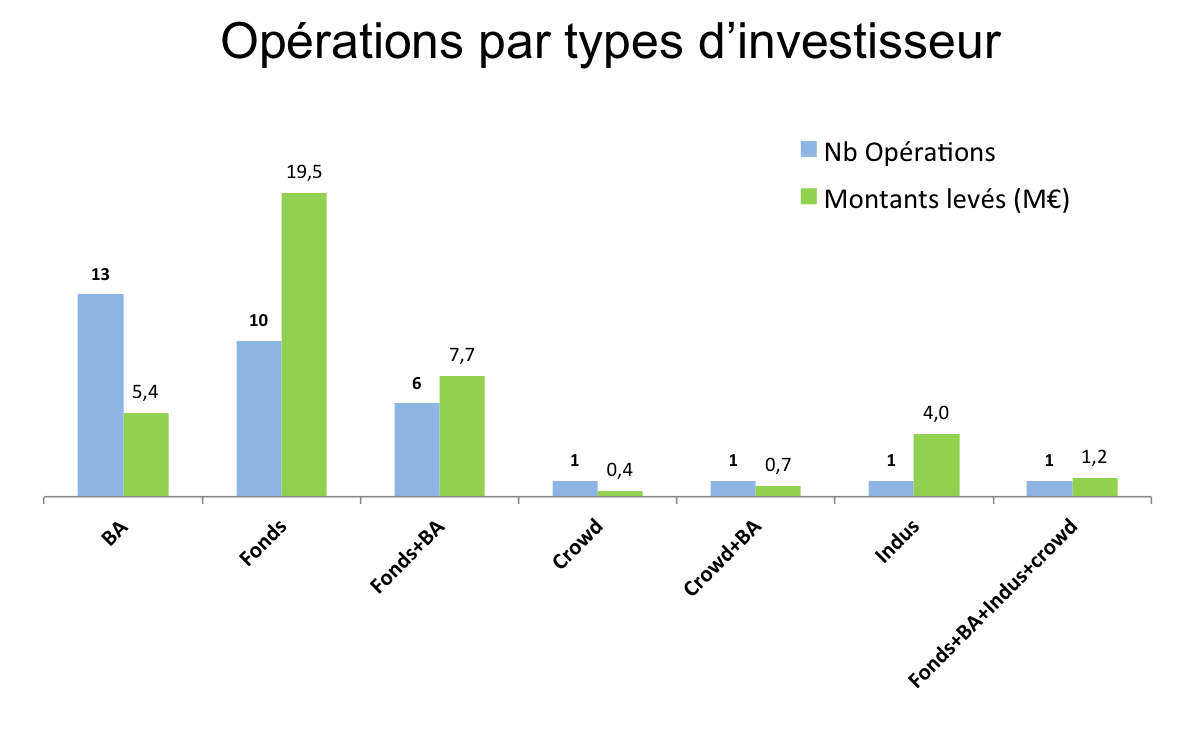

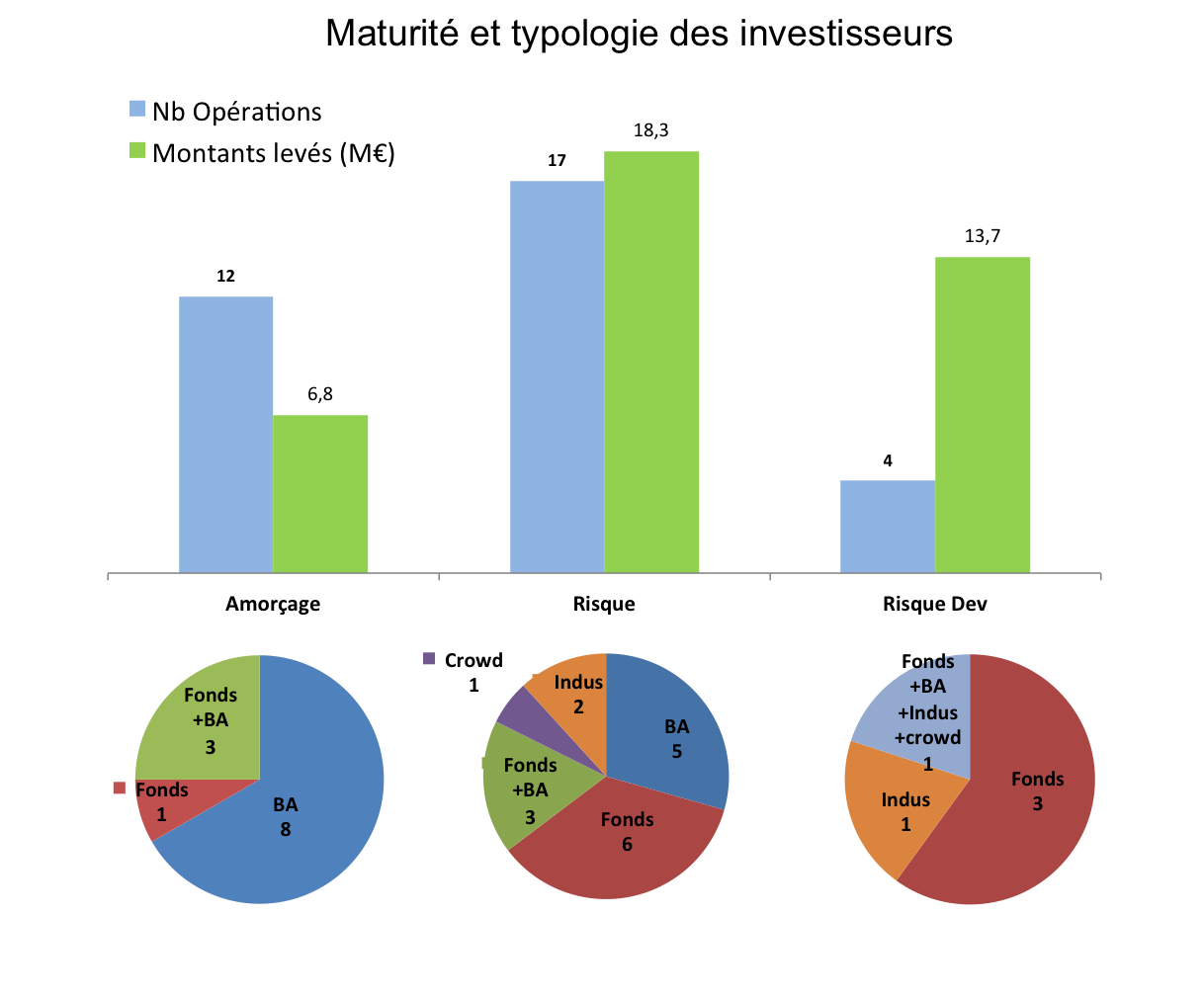

Le crowdfunding se porte bien en avril avec 3 deals et on retrouve une distribution variée en matière de combinaison d’investisseurs. Les fonds sont toujours largement présents comme depuis le début de l’année. Les tickets moyens sont dans la moyenne 2014 (établie sur les 7 derniers mois 2014) pour les BA 0,41 en avril 2015 vs 0,68 en moyenne 2014, et Fonds+BA 1,28 vs 1,4 et en hausse pour les fonds : 1,95 vs 1,57.

La répartition Amorçage, Risque, Risque-Dev est de 36%, 51%, 12%, on est dans la moyenne 2014. Dans l’amorçage, les BA sont impliqués dans 91% des deals au dessus de la moyenne 2014 (69%).

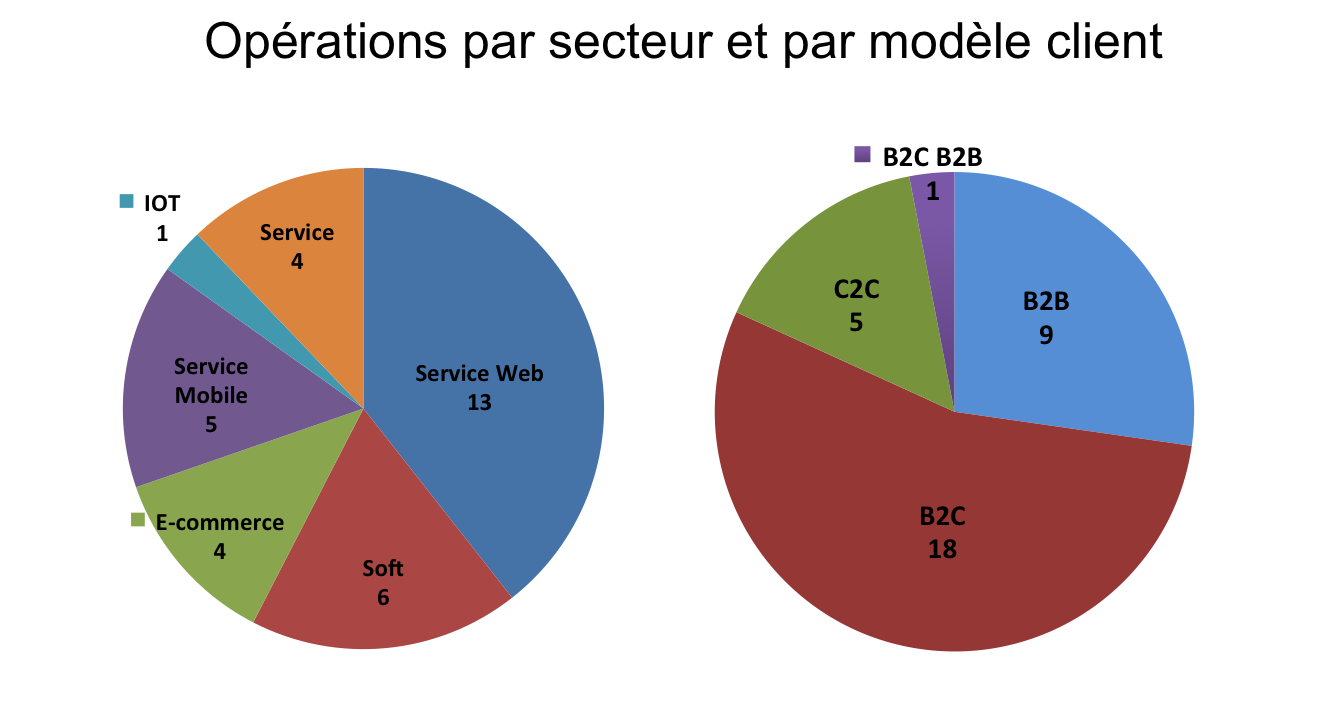

Le B2B est baisse à 30% et la sharing economy est présente à 15% des deals.. Le soft et les services web reviennent dans la moyenne à 60%. Le E-commerce confirme son retour de mars après 2 mois d’absence en janvier et février 2015.

Podium des investisseurs actifs

Nous avons un beau podium avec 1 fonds très actif Cap Décisif, un réseau de BA qui se distingue encore Investessor et une plateforme de Crowd dont la légitimité historique se confirme.

Nous avons un beau podium avec 1 fonds très actif Cap Décisif, un réseau de BA qui se distingue encore Investessor et une plateforme de Crowd dont la légitimité historique se confirme.

Scope de l’étude

Analyse subjective des levées de fonds technos et web annoncées en mars 2015. Nous ne sommes pas exhaustifs volontairement : on ne prend en compte que les levées supérieures à 100k€ communiquées dans les média, je n’intègre pas les biotech pures (mais les med-tech si), les levées cap-dev (CA>3M€) et les levées très loin de la techno. Nous nous intéressons quasi exclusivement aux startups françaises. Les levées sont triées par stade d’avancement de la start-up selon la typologie suivante :

- Amorçage : produit en phase de développement, jusqu’au début de sa commercialisation – Lettre A dans le tableau

- Capital risque : début de commercialisation jusqu’à 1 M€ de CA environ – Lettre R dans le tableau

- Capital risque-développement : CA compris entre 1 et 3 M€ – Lettres R-D dans le tableau

Merci !

Comme d’habitude, je partage 🙂